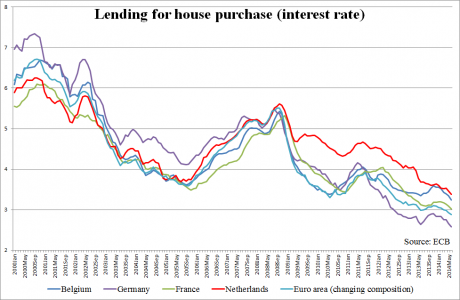

COLUMN - Het schiet nog niet echt op met de concurrentie op de Nederlandse hypotheekmarkt. De Rabobank, ABN Amro en ING hebben samen zo’n tachtig procent van de markt in handen en lijken een ijzeren greep op de markt te hebben. De hypotheekrente gaat steeds verder omlaag, maar ligt nog een stuk boven de hypotheekrente in de rest van Europa (zie ook bijgaand plaatje), en een heel stuk boven de ECB-beleidsrente van bijna nul procent.

Ook als je wat dieper ingaat op de kosten van financiering voor die hypotheken, zoals ik met UvA-hoogleraar Maarten Pieter Schinkel deed, blijkt dat de marge op hypotheken in Nederland hoog blijft, en de laatste maanden verder oploopt.

Tegelijkertijd vraag je je dan af waar de nieuwe toetreders blijven. Een jaar geleden stonden de kranten nog bol van Duitse hypotheekaanbieders die met honderden miljarden euro’s de Nederlandse markt zouden betreden. Maar dit bleek niet meer dan een prematuur plan van een makelaarskantoor in Deventer, de honderden miljarden zijn er nooit gekomen. Maar waarom treden buitenlandse hyptheekaanbieders niet tot de Nederlandse markt toe?

Uit interviews die KPMG hield onder buitenlandse banken in opdracht van de Autoriteit Consument en Markt (ACM: de opvolger van de NMa), blijkt dat buitenlandse banken niet toetreden vanwege gepercipieerde risico’s en omdat DNB toetreding lastig maakt. Allereerst de risico’s: die hebben met name te maken met hoge hypotheekleningen ten opzichte van de onderliggende waarde. In Nederland ligt die loan-to-value rond de 100 procent voor iemand die voor het eerst een huis koopt, tegenover een Europees gemiddelde van 80 procent. Vaak staan hier garanties tegenover, zoals bijvoorbeeld levensverzekeringen of een garantie van de NHG, maar voor een buitenlandse bank zal het moeilijk zijn zo’n hoge loan-to-value te verantwoorden naar de kapitaalverstrekkers.

Daarnaast stelt DNB strenge eisen aan buitenlandse toetreders, en laat ze niet zonder meer toe op de Nederlandse markt. Op zich is het begrijpelijk dat DNB voorzichtig is met het toelaten van nieuwe toetreders, want eerdere drama’s rond Icesave en DSB leidden tot Kamervragen en oproepen tot het aftreden van Nout Wellink. Maar DNB lijkt door te slaan. Zo is het zorgelijk dat buitenlandse partijen aangeven dat het moeilijk is een licentie te verkrijgen terwijl ze een EU-paspoort hebben: in principe moeten ze dan gewoon een bijkantoor in Nederland kunnen openen. En meerdere partijen geven aan dat de eisen van DNB in het applicatieproces onduidelijk zijn, terwijl heldere regels zorgen voor een eerlijk speelveld tussen bestaande spelers en potentiële toetreders.

Een andere verklaring voor de strenge eisen is dat DNB verantwoordelijk voor de stabiliteit van de financiële sector, en niet voor de concurrentie in die sector. Maar het is de vraag of concurrentie en stabiliteit elkaars tegenpolen zijn. In de economische literatuur kan het verband tussen concurrentie en financiële stabiliteit beide kanten op: meer concurrentie kan leiden tot meer risico omdat er minder mogelijkheden zijn om makkelijk winst te maken. Maar concurrentie kan ook leiden tot kleinere banken die minder risico nemen omdat de overheid minder geneigd is om ze te redden.

Nederlandse hypotheekrentes zijn relatief hoog, zowel in vergelijking met het buitenland als de onderliggende kosten. De Nederlandse hypotheekmarkt kan dan ook best wat meer concurrentie gebruiken. Hier ligt een rol voor DNB, die toetreding makkelijker kan maken door EU-paspoorten te respecteren en vooraf transparanter te zijn over de regels voor toetreding.

Reacties (11)

Allereerst de risico’s: die hebben met name te maken met hoge hypotheekleningen ten opzichte van de onderliggende waarde. In Nederland ligt die loan-to-value rond de 100 procent voor iemand die voor het eerst een huis koopt, tegenover een Europees gemiddelde van 80 procent. Vaak staan hier garanties tegenover, zoals bijvoorbeeld levensverzekeringen of een garantie van de NHG, maar voor een buitenlandse bank zal het moeilijk zijn zo’n hoge loan-to-value te verantwoorden naar de kapitaalverstrekkers.

Heb je je daar je verklaring niet. De hogere NLse hypotheekrente als risicopremie.

@1: Dat hoge loan-to-values zorgen voor de hoge hypotheekrente is mogelijk, maar dat is niet de meest waarschijnlijke verklaring. In het verleden waren die loan-to-values ook al hoog, en toen was de opslag (en het verschil met het buitenland) nog niet zo hoog. Met de wettelijke limieten op de loan-to-value en verplichte aflossing, kun je zelfs zeggen dat het risico lager is geworden dan in het verleden.

Ook is de perceptie van het risico door buitenlandse partijen hoog, maar je kunt je afvragen of die risico’s ook echt hoog zijn. Juist de meest risicovolle hypotheken hebben meestal een NHG, zodat die voor de bank in essentie risicovrij wordt, en deels staan er ook spaarrekeningen tegenover de hypotheek, zodat de netto schuld lager is. Maar die perceptie is wel belangrijk voor buitenlandse toetreders, die moeten hun aandeelhouders eerst overtuigen, en zijn soms (bijvoorbeeld via covenanten) gebonden om geen hypotheken af te sluiten boven een bepaalde LTV.

@0: Wil je eigenlijk wel dat die hypotheekrentes worden doorgegeven aan ‘de markt’? Ten eerste is d’r maar een hele kleine groep huizenkopers die daarvan gaat profiteren (de bulk heeft z’n hypotheek voor 10+ jaar vastgezet, en herafsluiten levert boeterentes op).

Maar bovenal: als lage rentes ‘de norm’ worden, dan wordt dat ook ingeprijsd bij allerlei andere zaken, en dan wordt een terugkeer naar vroegere* rentestanden van 5% of hoger onmogelijk zonder dat je de hele bevolking failliet maakt.

*niet ‘normale’ rentestanden. Want wat horen ”normale’ rentestanden eigenlijk te zijn? En wat horen ‘normale’ rentestanden te zijn in de toekomst, als nederland daadwerkelijk gaat krimpen qua bevolkingsaantallen?

@2: In het verleden waren die loan-to-values ook al hoog, en toen was de opslag (en het verschil met het buitenland) nog niet zo hoog.

Je beseft dat sinds de Financiele Crisis van 2007-2008 risicopremies across the board zijn gestegen?

Met de wettelijke limieten op de loan-to-value en verplichte aflossing, kun je zelfs zeggen dat het risico lager is geworden dan in het verleden.

Je draait oorzaak en gevolg om: de verplichte aflossing is ingevoerd omdat de (risico’s van de) hypothecaire schuldenlast van de Nederlandse huisbezitter onverantwoord groot bleek.

Ook is de perceptie van het risico door buitenlandse partijen hoog,

Dus je geeft mij toch wel een beetje gelijk: als mogelijke concurrenten niet toetreden uit eigen overweging (ipv overheidsbarrieres of kartelvorming) is er sprake van “volledige concurrentie”. Marktwerking betekent niet dat alle prijzen gelijk zijn: marktwerking betekent dat prijzen gelijk zijn aan lange termijn marginale (sociale) kosten.

maar je kunt je afvragen of die risico’s ook echt hoog zijn.

Mwah, beetje bank heeft Phd’s theoretische natuurkunde en wiskunde werken op de risico management afdeling (geen plain vanilla economen) ik vermoed dat zij best wel oke risico’s kunnen inschatten.

ik vermoed dat zij best wel oke risico’s kunnen inschatten.

Famous last words.

Toevoeging: Mark uit je eigen plaatje kan je opmaken dat de opslag op Nlse hypotheken pas vanaf Q1 2009 uit de pas is gaan lopen met Duitsland, Belgie, Frankrijk. De verklaring ligt duidelijk in het effect van de Financiele Crisis op het Nederlandse bankstelsel tov de andere landen. Nederlandse hypotheken zijn veel meer gefinancieerd met securitisaties: de securitisatie markt is sinds 2008 sterk gekrompen.

zie ook https://www.ecb.europa.eu/pub/pdf/other/ecb-boe_impaired_eu_securitisation_marketen.pdf

@5: Voor de bank zelf, niet voor de rekening-, obligatie-, aandeelhouders laat staan de overheid en belastingbetaler. :)

maar zonder dollen: academische economen hebben ongeveer de slechtste reputatie ter wereld wat betreft het inschatten van financiele risico’s.

@7: Paar maanden geleden aardig artikeltje op ft alphaville over het toch best wel hoge aantal hedgefunds wat ’t in de huidige tijd niet overleefde (terwijl de banken waar ze eerst werkten het nog wel trokken). De achterliggende boodschap: die jongens zijn helemaal niet zo goed, maar omdat hun vroegere werkgever als bank hele diepe zakken had valt dat niet zo op.

Zie ook:Martingale betting system.

Zal ik dan maar de olifant in de kamer benoemen?

De Nederlandse hypotheekmarkt is overgefinanceerd. Geen enkele zichzelf respecterende bank zal op een markt willen instappen die van overheidssubsidies aan elkaar hangt terwijl diezelfde subsidies van Europa moeten worden afgebouwd.

Toch gaat men in Nederland stug door met het verstrekken van off-balance leningen van velerlei soorten, men leent hier als woonconsument letterlijk tegen de klippen op.

Ondertussen staan er in Nederland ruim 400,000 woningen leeg, en tientallen miljoenen vierkante meters kantoren, winkels, showrooms en maatschappelijk vastgoed en gronden moeten feitelijk worden afgewaardeerd tot waardes die ze werkelijk waard zijn.

Denkt men werkelijk dat buitenlandse banken geneigd zijn om in een dergelijke omgeving meer dan de toch al opgeblazen waarde uit te lenen?

Zonder de huidige overheidsgaranties waren de nederlandse banken al failliet. En dankzij diezelfde garanties staan nederlandse huishoudens tot over hun oren in de schulden.

Geen omgeving dus om in toetreding tot deze markt te investeren, omdat de te verwachten winsten eenvoudigweg te laag zijn.

Lagere hypotheekvolumes, afbouwende garanties van de overheid, en afbouwing van de vele ondersteunende maatregelen. Een ongezonde omgeving die niet eens het predikaat ‘markt’ verdient.

Ik weet alleen niet of zo’n “Race to the bottom” concurrentie strijd wel goed is. Voor je het weet krijg je weer woekerpolissen/Hypotheken met de gevolgen en drama van dien. Sociale huurwoningen zijn dan toch beter voor mensen die A. Niet in zo’n Ratrace mee kunnen of B. Wel tevreden zijn met zo’n Sociale huurwoning die netjes is :).

Sinds de VVD groep B als “Scheefhuurders” heeft weten te framen worden die mensen met een scheef oog aangekeken. Dat terwijl ze gewoon niet mee willen in een ratrace en tevreden zijn met wat ze hebben. Maar je moet toch wat om alles te privatiseren en iedereen slaaf te maken van zijn schulden.

@4, @6: Het is mogelijk dat het puur door de financiële crisis komt, maar het is meer aannemelijk dat het door concurrentie komt dat de hypotheekrente zo hoog ligt. Zo is er het verschil met het buitenland waar ook de financiële crisis heeft toegeslagen. Je geeft aan dat in Nederland een relatief groot deel wordt gefinancierd met securitisatie, maar ook als je daarvoor corrigeert blijft er een aanzienlijke positieve marge. Die correctie heb ik in het stuk niet expliciet gemaakt, maar hebben we wel gedaan in de berekening van de marges, waarvan een link staat in het stuk.

Maar goed, met dit soort tijdseries is het altijd lastig de effecten uit elkaar te halen. Ik vind het aannemelijker dat het met concurrentie te maken heeft, omdat Nederland uit de pas loopt met het buitenland, en pas echt uit de pas gaat lopen vanaf het voorjaar van 2009 ipv het najaar van 2008 (waar Lehman valt). Daarnaast zijn er nu dus de interviews van KPMG die ook die kant op wijzen. Maar geheel hard maken kun je dit inderdaad niet.