ANALYSE - Het zal even wat minder gezellig zijn geweest aan de Jaffalaan in Delft. Had Peter Boelhouwer van onderzoeksinstituut OTB net nog zijn ziel en zaligheid gestoken in een essay om de politiek – in opdracht van de bouwlobby – te overtuigen hogere leningen ten opzichte van het inkomen toe te staan, nu concludeerde de Europese Commissie al weer dat het terugschroeven van de maximale lening ten opzichte van de waarde van de woning zonder grote problemen zal verlopen.

Daarbij baseert de EC zich nota bene op een rapport dat OTB samen met de bouwwereld maakt, de Monitor koopwoningmarkt. Dit baart mij om meerdere redenen zorgen.

Verdere aanscherping leennormen

Er is momenteel veel te doen om de leennormen in Nederland. Niet heel lang geleden kon je makkelijk een hypotheek voor de hele waarde van de woning plus 10 procent of meer ‘krijgen’, maar tot 2018 wordt de maximale hypotheek in stapjes van 1 procentpunt per jaar afgebouwd tot 100 procent van het aankoopbedrag. Een koper moet dus een steeds groter deel van de bijkomende kosten uit zijn spaargeld – of dat van zijn ouders – bekostigen.

Deze 100 procent is in internationaal opzicht nog altijd hoog. Het IMF moedigde Nederland daarom al eerder aan om de maximale lening verder af te bouwen tot 80 procent en momenteel onderzoekt De Nederlandsche Bank de mogelijkheden daartoe.

Ook Brussel is voorstander van een lagere maximale Loan-to-Value, omdat dit de stabiliteit op de woningmarkt en in het financiële systeem ten goede komt. In het meest recente rapport doet zij echter wel heel nonchalant over een aanscherping van de maximale lening naar 100 procent van de waarde van een woning:

The regulatory ceiling for the loan-to-value (LTV) ratio is gradually being lowered to 100 % by 2018. This will not translate into substantial problems for first-time buyers since LTV ratios of new mortgages are currently slightly below 90 %.

Een verdere aanscherping naar een maximale LTV tot onder de 100 procent moet volgens het rapport worden gewogen tegen de mogelijkheden van jongeren om – buiten hun pensioen – te sparen en tegen de mogelijkheid die zij hebben om een goedkope huurwoning te betrekken waar zij kunnen wonen tot ze het benodigde bedrag gespaard hebben.

Beroerd stukje data…

Het eerste dat opvalt aan de aanbevelingen van de EC, is dat zij zich baseert op het meest beroerde stukje data over de Nederlandse woningmarkt dat ik tot op heden ben tegengekomen. De analyse is namelijk gebaseerd op de data van Hypotheken Data Netwerk (HDN), waar men ieder kwartaal een grafiek uit haar mouw lijkt te schudden voor de monitor koopwoningen.

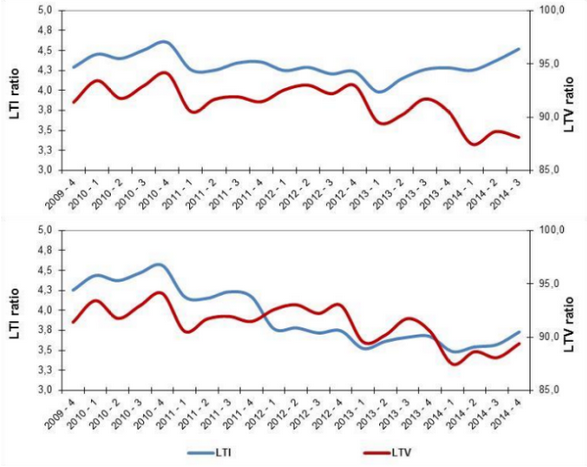

Hieronder staan de grafieken van het derde en vierde kwartaal van vorig jaar. Wat gelijk opvalt is het enorme verschil in gerapporteerde Loan-to-income (LTI, lening ten opzichte van het inkomen). Dit verschil is niet alleen afgelopen kwartaal waar te nemen, maar ieder kwartaal dat OTB een dergelijke rapportage uitbrengt barsten de cijfers van HDN van de fouten.

Vooral de LTI grafiek vertoont grote onverklaarbare sprongen, maar ook de gerapporteerde Loan-to-Value cijfers wijken zo nu en dan – in kleinere mate – af van eerder gepubliceerde cijfers. En op bovenstaande grafieken baseert dus de Europese commissie haar officiële beleidsvoorstellen voor de Nederlandse regering.

…waar een hoop kanttekeningen bij te plaatsen zijn

Los van de onmiskenbare fouten in de data, kun je je ook afvragen hoe representatief de data is. Het marktaandeel van HDN fluctueert naar eigen zeggen tussen de 50 en 95 procent. Om het marktaandeel te berekenen hanteert HDN mijns inziens een wel zeer dubieuze rekenmethodiek, maar dat ze niet de hele markt bedient staat buiten kijf.

Zo maakt de Rabobank bijvoorbeeld geen gebruik van het HDN netwerk. Omdat de SVn is ‘ondergebracht’ bij de Rabobank, zou het dus zomaar kunnen dat startersleningen niet via het HDN netwerk worden aangevraagd. Terwijl 9 procent van de starters inmiddels deze tweede hypotheek aanvraagt bij de aankoop van een woning, zou de gemiddelde hypotheeksom dan mogelijk dus slechts op de eerste hypotheek zijn gebaseerd. Een starterslening kan oplopen tot 20 procent van de totale hypotheeksom.

Als de data van HDN al zou kloppen, zou de Europese Commissie naar mijn mening ook rekening dienen te houden met de tijdelijk verhoogde schenkingsvrijstelling. Vorig jaar werd door een groot aantal huizenkopers gebruik gemaakt van deze regeling, waardoor de lening ten opzichte van de waarde van de woning ongetwijfeld – tijdelijk – gedrukt werd.” target=”_blank”>naar eigen zeggen tussen de 50 en 95 procent. Om het marktaandeel te berekenen hanteert HDN mijns inziens een wel zeer dubieuze rekenmethodiek, maar dat ze niet de hele markt bedient staat buiten kijf.

Nonchalance

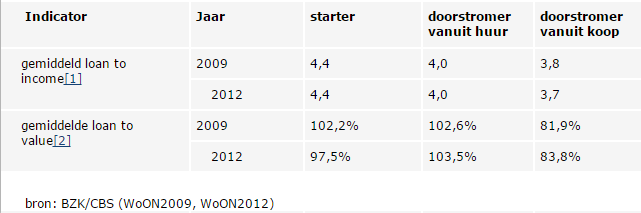

Samengevat baseert de Europese Commissie zich dus op onvolledige data, waarbij een simpele visuele check tot grote vraagtekens over de betrouwbaarheid van die data leiden. Bovendien suggereert de commissie dat de nieuwe hypotheken representatief zouden zijn voor de startende huizenkoper. Dit is zeker niet het geval. Uit onderzoek van Binnenlandse Zaken blijkt dat starters gemiddeld een veel hogere lening gebruiken dan doorstromers:

Vooral doorstromers vanuit een huurwoning brengen zelf doorgaans weinig eigen geld mee. Mogelijk hebben zij een deel van hun vermogen al uitgegeven aan de inrichting van hun huurwoning, of bood de hoogte van de huur onvoldoende mogelijkheden om een flink bedrag te sparen. Merk daarbij op dat deze cijfers lopen tot 2012, waarna de extra huurverhogingen in verband met de verhuurdersheffing nog moesten beginnen.

De gemiddelde lening onder starters is dus een stuk hoger dan onder doorstromers vanuit een koopwoning. Wanneer koopstarters gemiddeld een lening van 100 procent nodig hebben voor een woning, lijkt mij realistisch om aan te nemen dat ongeveer de helft méér leent.

Zodra de maximale lening dus wordt teruggebracht tot 100 procent van de waarde van een woning heeft de helft van de koopstarters een probleem. Het probleem is het grootst bij doorstromers vanuit een huurwoning, waarmee de verlaging van de maximale lening dus juist een negatief effect zal hebben op de doorstroming vanuit de huursector.

Reactie OTB

Het zal vast niet lang duren voor OTB zich weer laat inhuren door de vastgoedsector om voor een hogere LTV te pleiten in reactie op het EC rapport. Ik hoop alleen dat men in Delft deze keer ook goed beseft dat er hele verstrekkende beslissingen kunnen worden genomen op basis van de rapportages op hun website. Een verdere aanscherping van de leennormen zijn in mijn ogen noodzakelijk, maar ze verdienen wel een goede onderbouwing en een goed doordachte invoering.

Zo zal de monitor koopwoningen waarschijnlijk bedoeld zijn als uithangbord voor verschillende belanghebbenden in de vastgoedsector, inmiddels moge duidelijk zijn dat men in Europa niet de moeite neemt het onderscheid te maken tussen commercieel bedoelde rapporten en gedegen wetenschappelijk onderzoek. Daar ziet men ‘TU Delft’ en beschouwt men dat als waarborg van – wetenschappelijke – kwaliteit.

Ik kan alleen maar hopen dat dhr. Boelhouwer dat vroeg of laat ook beseft en deze wetenschappelijke kwaliteit weer voorop gaat stellen. Waar anders kunnen we ons beleid op baseren?

Reacties (7)

Allemaal leuke cijfertje:

Maar wat opvallend blijf dat de prijzen opvallend sterk zijn gestegen nadat de “leennormen” zijn versoepeld werden.

En wie hebben er van geprofiteerd?

De kopers in ieder geval niet ;-)

@1: Mensen die op het juiste moment hebben gekocht en verkocht wel.

Waarom mogen huur coöperaties eigenlijk geen hypotheken aanbieden?

@1: prijzen zijn zeer licht gestegen. Omdat gelijktijdig de rente fors daalde neemt de betaalbaarheid nog altijd toe voor kopers. Alleen ligt daar kennelijk niet meer de focus op sinds prijzen niet meer dalen.

@3: Er is net ontzettend veel gedoe om wat corporaties allemaal meer doen dan waar zij toe op aarde zijn, begin nu niet ook nog over hypotheken ;)

Overigens bieden ze deze al wel, in de vorm van een corporatie starterslening (via SVn/rabo vastgoed) en in de vorm van bijvoorbeeld de startersrenteregeling (uit de koker van VEH), of in de vorm van ‘koopgarant’ (een uitstervende vorm omdat corporaties geld moeten aanhouden voor de terugkoop van woningen).

Meerdere smaken dus. De een is gericht op het verkopen van minder voor dezelfde prijs en de ander op het verkopen van hetzelfde voor een hogere prijs.

@4: Ik denk dat ik een andere periode van prijsvergelijking in gedachte had.

Een huis dat pakweg 25 jaar geleden H.FL 150.000,– kostte, kost nu minimaal het zelfde in €’s.

In de tussentijd zijn zijn de Banken en projectontwikkelaars rijk geworden en is de gemiddelde koper opgezadeld met ruimere leennormen (althans de “onnadenkenden”) hebben een lager percentage aan besteedbaar inkomen; over de groep met het “huis onder water”, zullen we het maar niet hebben.

Kortom er is een flink aantal mensen flink bij de neus genomen ;-)

@5: crap! ik las je reactie echt 180 graden verkeerd. Ik dacht dat het ging over de prijsstijging sinds 1/1/13 toen aflossen weer verplicht werd.

Helemaal mis dus. Eens dat hogere leningen tot hogere prijzen leiden.

@5,@6: en door de snelheid waarmee bewegingen op de woningmarkt plaatsvinden (langzaam, in periodes van jaren) betekent dat ook dat de voor- en nadelen van veranderingen in dat leenbeleid heel generatiegebonden terecht komen.